Развитие российского срочного рынка в 2008-2011 гг.

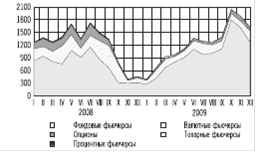

Анализ структуры торгов фьючерсами по срочности также указывает на увеличение доли краткосрочных операций. Подавляющее количество сделок в 2009 г. заключалось с фьючерсными контрактами со сроком исполнения до 3 месяцев - 92% (82% в 2008 г.). Доля контрактов со сроком исполнения от 3 до 6 месяцев сократилась с 9 до 6%, свыше 6 месяцев - с 9 до 2% (рис.2.1.).

Рис.2.1 Структура торгов фьючерсными контрактами по срочности (млрд. руб.)

Особенностью функционирования биржевого рынка производных финансовых инструментов в 2009 г. стало существенное изменение объема и структуры операций на ведущих российских биржах (РТС, группа ММВБ). Оборот торгов в РТС в 2009 г. по сравнению с предыдущим годом возрос в 1,3 раза по фондовым фьючерсам и в 4,6 раза - по валютным. При этом средний объем сделки в РТС в 2009 г. по сравнению с 2008 г. заметно уменьшился как по фондовым фьючерсам (до 0,16 млн. руб. против 0,35 млн. руб.), так и по валютным фьючерсам (до 0,69 млн. руб. против 3,68 млн. руб.) (см. рис.2.2.).

Рис.2.2 Структура торгов срочными биржевыми контрактами (млрд. руб.)

В то же время средний объем сделки на торговых площадках группы ММВБ увеличился: по валютным фьючерсам на ММВБ - более чем в 9 раз (до 207,95 млн. руб. против 22,83 млн. руб.), по фондовым фьючерсам на ФБ ММВБ - с 0,50 до 0,69 млн. рублей.

Таким образом, в 2009 г. наблюдался приток мелких участников, ориентированных на совершение сверхкраткосрочных спекулятивных сделок, на срочный рынок РТС, в то время как на срочном рынке группы ММВБ сосредоточились крупные участники торгов фьючерсными контрактами.

В 2009г. возобновилось введение в обращение новых инструментов после перерыва во втором полугодии 2008 г., однако инструментальная база российского рынка производных инструментов оставалась недостаточно развитой по сравнению с мировым срочным рынком.

На российском рынке отсутствовали такие значимые инструменты, как кредитные деривативы, а ликвидность большинства обращающихся опционов, товарных и процентных фьючерсов была низкой.

В 2009 г. на российском срочном биржевом рынке самым крупным (80% от его суммарного оборота) оставался сегмент фондовых фьючерсов, представленный контрактами на фондовые индексы и акции российских эмитентов (сделки по фьючерсам на облигации не заключались). Фондовый сегмент рынка фьючерсов испытал сильное сжатие в период кризиса 2008 г., а в 2009 г. динамично восстанавливался в условиях высокой волатильности и быстрого роста котировок акций российских эмитентов.

Наиболее ликвидными контрактами на российском биржевом рынке деривативов в 2009 г. оставались фьючерсы на индекс РТС, которые в рассматриваемый период закрепили свое лидирующее положение на рынке. На них приходилось 65% суммарного оборота торгов биржевыми деривативами (в 2008 г. - 50%). Предпочтение участниками рынка данных контрактов связано, прежде всего, с широким набором возможностей для хеджирования рисков по портфелям акций и для спекулятивной игры на росте или падении их котировок. Помимо этого фьючерсы на индекс РТС являются более доступными для мелких инвесторов из-за более низких транзакционных издержек по сравнению с другими контрактами.

Сегмент товарных фьючерсов не претерпел резкого сжатия в период кризиса во втором полугодии 2008 г., и в 2009 г. объемы торгов данными контрактами продолжали увеличиваться.

Фьючерсы на золото играли роль "тихой гавани" для инвесторов в период нестабильности на мировом и российском финансовом рынках. В 2009 г. существенно активизировались операции по введенным в обращение в конце 2008 г. фьючерсам на нефть сорта "Брент" (160,2 млрд. руб.), которые практически заместили контракты на нефть сорта "Юралс" и опередили наиболее ликвидные ранее контракты на золото (92,6 млрд. руб.). Востребованность нефтяных фьючерсов определялась возможностью для участников торгов хеджировать риски изменения цен нефти в будущем, а также играть на разнице в ценах на различные сорта нефти. Более высокий интерес участников срочного рынка к контрактам на нефть сорта "Брент" по сравнению с контрактами на нефть сорта "Юралс" объясняется большей доступностью и оперативностью информации о котировках нефти этой марки и ее широким распространением на мировом нефтяном рынке. При динамичном росте объем торгов товарными контрактами был сравнительно невысоким, составив в 2009 г.2% от суммарного оборота срочного биржевого рынка (1% в 2008 г.). Востребованность процентных фьючерсов оставалась низкой, что было вызвано ограниченностью сферы применения процентных ставок. Активность участников на рынке опционов начала восстанавливаться лишь в конце 2009 г., однако не достигла уровня 2008 г. (см. рис.2.3.).