Леверидж, операционный, финансовый рычаг

Эффективность операционного рычага:

где ВМ - валовая маржа, представляющая собой разницу между выручкой от реализации продукции (В) и переменными расходами (Рпер),тыс.руб.;

Пр - прибыль от реализации продукции, тыс. руб.

Эффект финансового рычага (Эфр) состоит в увеличении рентабельности собственного капитала за счет использования заемных средств и отражает уровень дополнительно образующейся прибыли на собственный капитал при различном удельном весе долговых обязательств:

![]()

где СНП - действующая ставка налога на прибыль, доли ед.;а - рентабельность активов, %;

СПС - средняя процентная ставка по заемным средствам, %;

ЗС - заемные средства организации, включающие долгосрочные (ф. № 1. Стр. 510) и краткосрочные займы и кредиты (ф. № 1. Стр. 610), тыс. руб.;

СС - собственные средства предприятия, организации (ф. № 1. Стр. 490), тыс. руб.

![]()

Составляющие эффекта финансового рычага:

дифференциал (Д) - это разница между рентабельностью активов (Rа) и средней процентной ставкой по кредитам и займам (СПС):

Д = Rа - СПС = 7 - 0 = 7%

плечо финансового рычага (ПФР) - соотношение между заемными (ЗС) и собственными средствами предприятия (СС):

ПФР = ЗС/СС = 7726/86213 = 0,09

Анализ безубыточности:

![]()

) Основные параметры безубыточности являются: критический или минимальный безубыточный размер производства продукции в стоимостном выражении (порог рентабельности - ПР):

) критический или минимальный безубыточный размер производства продукции в натуральном выражении:

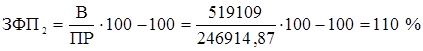

) запас финансовой прочности:

![]()

Таким образом, часть продукции, которую выпускает организация в текущем периоде, обеспечивает покрытие, помимо переменных, и постоянных затрат организации. И лишь, произведенное, сверх этого объема позволяет получить прибыль.

Построим уравнение безубыточности

![]()

или ![]()

где П - прибыль за исследуемый период через,

Р - цену продажи единицы произведенной фирмой продукции,

х - объем произведенной и проданной продукции за указанный период,

а - уровень фиксированных расходов, - переменные расходы на произведенную (и проданную) продукцию.

![]() тыс.р.

тыс.р.

![]()

Объем выпуска, при котором достигается точка безубыточности, определяется из условия: П = 0, и он равен:

хо = (П + а) / (Р - в) = а / (Р - в)

хо = 177778/(494-138,40) = 500 тыс.т.

Если ОАО шахта «Сосновская» будет реализовывать угля меньше порогового объема продаж (500 тыс.т.), то оно будет терпеть убытки, если больше -получит прибыль.

Выводы и предложения

Значения коэффициента абсолютной ликвидности значительно меньше минимально приемлемого. Это указывает на невозможность предприятия своевременно погасить наиболее срочные обязательства. Для повышения значения коэффициента абсолютной ликвидности видится целесообразным пересмотреть структуру текущих обязательств предприятия с целью поиска резервов их снижения.

Для коэффициента быстрой ликвидности нормативным значением является 0,8 и более. В данном случае его значение составило 0,01. Это говорит о недостатке у ОАО шахта «Сосновская» ликвидных активов, которыми можно погасить наиболее срочные обязательства.