Основные этапы инвестиционной стратегии предприятия

Многообразие целей в процессе широкомасштабной инвестиционной деятельности предприятия позволяет осуществлять их классификацию по ряду признаков.

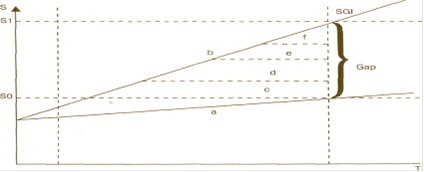

Инструментом реализации целей предприятия является инвестиционный Gap-анализ - определение величины «щели», существующей между нынешней тенденцией развития организации и потенциально возможными путями ее развития.

Инвестиционный Gap-анализ предполагает построение графика с использованием двух важнейших инвестиционных (и экономических вообще) переменных - деньги и время для проецирования нынешней тенденции развития в будущем, а также определения способов ее оптимизации. (Рисунок 1. Графическая модель инвестиционного Gap-анализа)

Основными переменными данной графической модели являются показатели Т и S, то есть период и ожидаемая инвестиционная отдача (эффект).

Показатель Т0 характеризует нынешний, современный период развития организации, а линия а - тенденцию стратегического развития организации, экстраполированную на основе предыдущих результатов деятельности.

Линия «а» стремится к инвестиционному эффекту S0, стратегическому периоду Tt (Т) - как минимум, пятилетний период, то есть к тому сроку, когда реализация стратегической инвестиционной программы должна быть завершена.

Компания, функционирующая в условиях внутренней инвестиционной закрытости, в лучшем случае обречена на относительно стабильное положение на рынке.

Лидерства на рынке и роста компании можно добиться только с помощью инвестиционных способов активизации (на графике обозначены соответственно буквами с, d, e, f), соединяющих нынешнюю тенденцию развития организации с потенциальным, возможным путем ее роста.

Линия b отражает ту тенденцию, которая произойдет в случае инвестиционных вливаний в ту или иную сферу деятельности организации.

При этом существует четыре основных направления инвестиционной деятельности, которые позволяют эту тенденцию осуществить.

Четыре стратегических направления инвестиционной деятельности различаются сразу по нескольким параметрам: длительность ожидания базового инвестиционного эффекта; величина требуемых первоначальных и предполагаемых последующих вложений; степень риска и вероятность достижения стратегической инвестиционной цели и оптимальный ожидаемый инвестиционный эффект.

Рис. 1. Графическая модель инвестиционного Gap-анализа

(Источник:Гречишкина М.В. Выбор оптимального варианта инвестиций / ФМ, 2004 - № 3. - с.28-48)

Показатель Gap означает ту разницу, которую можно компенсировать четырьмя основными способами.

Инвестиционная стратегия оптимизации (на графике обозначена как с). В случае использования данного способа реализации стратегии компания инвестирует дополнительные средства в оптимизацию ныне существующих товаров (услуг).

Инвестиционная стратегия инновации (на графике обозначена как d): компания инвестирует средства в приобретение новых технологий, разработку новых товаров (услуг).

Инвестиционная стратегия сегментирования (на графике обозначена как е): компания инвестирует финансовые ресурсы с целью охвата новых рынков.

Инвестиционная стратегия диверсификации (на графике обозначена как f) наиболее дорогостоящий и рискованный способ реализации стратегии, заключающийся во вложении значительных средств в расширение объектов деятельности, номенклатуры продукции и др.

Пятый этап представляет собой анализ стратегических альтернатив и выбор стратегических направлений и форм инвестиционной деятельности исходя из оптимизации инвестиционных проектов.

Он является наиболее ответственным в системе управления реальными инвестициями, а качество управленческих решений инвестиционного характера приобретает все большую актуальность.

От того, насколько объективно и всесторонне проведена оценка инвестиционных проектов, зависят сроки возврата вложений капитала, варианты альтернативного его использования, дополнительно генерируемый поток прибыли предприятия в предстоящем периоде.

Принимая практические решения на этом этапе инвестиционной стратегии, необходимо руководствоваться неформализованными методами выбора альтернативных вариантов, вложения капитала, что далеко не всегда приводит к желаемым результатам.

Оценка экономической эффективности инвестиционного проекта наиболее успешна на основе комплексного многокритериального подхода к выбору оптимального варианта инвестиций.